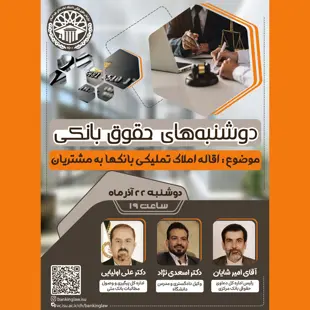

اقاله املاک تملیکی بانکها به مشتریان

۲۲ آذرماه ۱۴۰۰

در نشست ۲۲ آذر دوشنبههای حقوق بانکی، مبحث اقاله اموال تملیکی میان بانک و مشتری مورد تحلیل و تدقیق قرار گرفت. توضیح آنکه هم اکنون ماده ۲ آیین نامه نحوه واگذاری اموال مازاد مؤسسات اعتباری، واگذاری اموال تحت تملک بانکها را تنها از راه مزایده جایز دانسته است و این در حالیست که در ابتدا ماده ۱۱ این دستورالعمل، بانکها را تحت شرایطی مکلف به انجام اقاله با مشتری و بازگرداندن مال به وی نموده بود اما این ماده پس از گذشت شش ماه از آییننامه حذف گردید. از این رو در نشست این هفته دوشنبههای حقوق بانکی، با حضور آقای علی شایان، رئیس اداره دعاوی حقوقی بانک مرکزی؛ آقای دکتر علی اولیایی، رئیس اداره وصول مطالبات بانک ملی و آقای دکتر اسعدی نژاد، مدیر روابط عمومی کانون وکلای دادگستری، پیرامون پاسخ به سه پرسش اساسی زیر به بحث و گفتوگو پرداخته شد:

۱. آیا با توجه به اطلاق ماده ۲، حذف ماده ۱۱ سابق به معنای ممنوعیت اقاله است یا تنها اقاله اجباری را ملغی نموده است؟

۲. آیا با توجه به اصول حقوقی و اقتصاد اسلامی، به طور کلی مورد تقنین قرار گرفتن اقاله اجباری مطلوبیت دارد یا خیر؟

۳. چنانچه بانک اجباراً یا اختیاراً بخواهد اقاله کند، در ازای پرداخت چه قیمتی باید باشد؟

در پاسخ به این پرسشها، مطالب گوناگون و ارزشمندی از سوی اساتید محترم ارائه شد که در مقام جمعبندی میتوان به این چند نکته اشاره کرد:

۱. اقاله یک تراضی دو طرفه است که نتیجه آن بازگشت به وضع سابق است و طبق اصول حقوق مدنی و اصل اباحه، قائم به اراده طرفین است و نیازی به اذن قانونگذار ندارد. در نتیجه حذف ماده ۱۱ تنها حاکی از نسخ اجباری بودن اقاله میباشد.

۲. اجباری شدن اقاله به نحو مطلق نمیتواند امر مطلوبی تلقی شود زیرا در برخی موارد ملک متعلق به افراد پرنفوذ و سرمایهدار است و آنان ممکن است از این حکم به عنوان اهرم فشار استفاده کنند. اما از سوی دیگر هدف از بانکداری ملّاکی نیست و چنانچه حقوق بانک به نحو کامل پرداخت شود، دیگر وجهی برای عدم اقاله و عدم بازگشت ملک به مالک سابقش وجود نخواهد داشت؛ چرا که در بسیاری از موارد با واحدهای تولیدی و صنعتی و یا مشتریان کم بضاعت روبهرو هستیم و لذا انجام اقاله به سود هر دو طرف میباشد. همچنین قاعده تسلیط برای اثبات اقاله اختیاری غیر قابل استناد است زیرا بانکها به عنوان ارکان بازار پولی عمومی که زیر نظر نهاد مقررهگذاری به نام بانک مرکزی هستند، با اشخاص خصوصی قابل قیاس نبوده و نمیتوان قاعده تسلیط را به صورت مطلق شامل آنها دانست.

۳. به نظر میرسد بر طبق نکته پیشین، در برخی از حالات و شرایط باید اقاله اجباری مورد وضع قرار گیرد و در موارد اختیاری بودن نیز، برای اجتناب از ایجاد شدن رانت برای بانکها باید سازوکار دقیق و مشخصی برای آن در نظر گرفت.

۴. برخی مقامات پولی کشور در ابتدا ۸۰ درصد قیمت روز ملک را برای انجام اقاله در نظر گرفته بود و سپس این درصد در رویه بانکی دچار تغییرهایی شد. در این راستا پیشنهاد هسته حقوق بانکی دانشگاه امام صادق (ع) این است که اگر اقاله به عنوان بازگشت به وضع سابق و نسخ قرارداد پیشین در نظر گرفته شود، دیگر قیمتگذاری برای آن بیمعنی است و تنها شرط آن را باید پرداخت همه حقوق بانک اعم از اصل طلب، سود و وجه التزام و سایر هزینهها حداقل در مورد تنها املاک مسکونی افراد یا محل اجرای طرح در واحدهای تولیدی که فعال هستند دانست لکن اگر اقاله به معنای یک عقد جدید و در قالب واگذاری اولویتدار باشد، میتوان برای رعایت حال برخی از مشتریان درصدی از قیمت روز ملک را به عنوان قیمت فروش ملک به وی در نظر گرفت.